«К банку есть вопросы». Белорус проверил вклад, открытый 17 лет назад, — что пошло не так?

В 2008 году Максим открыл в банке вклад для ребенка. Изначально сумма была не очень большой, но зато должны были капать приятные проценты. В этом году мужчина узнал, какую сумму удалось накопить, и говорит, что цифры его очень удивили. Разбираемся, что произошло.

Обещали ставку 14%. Получилось заработать?

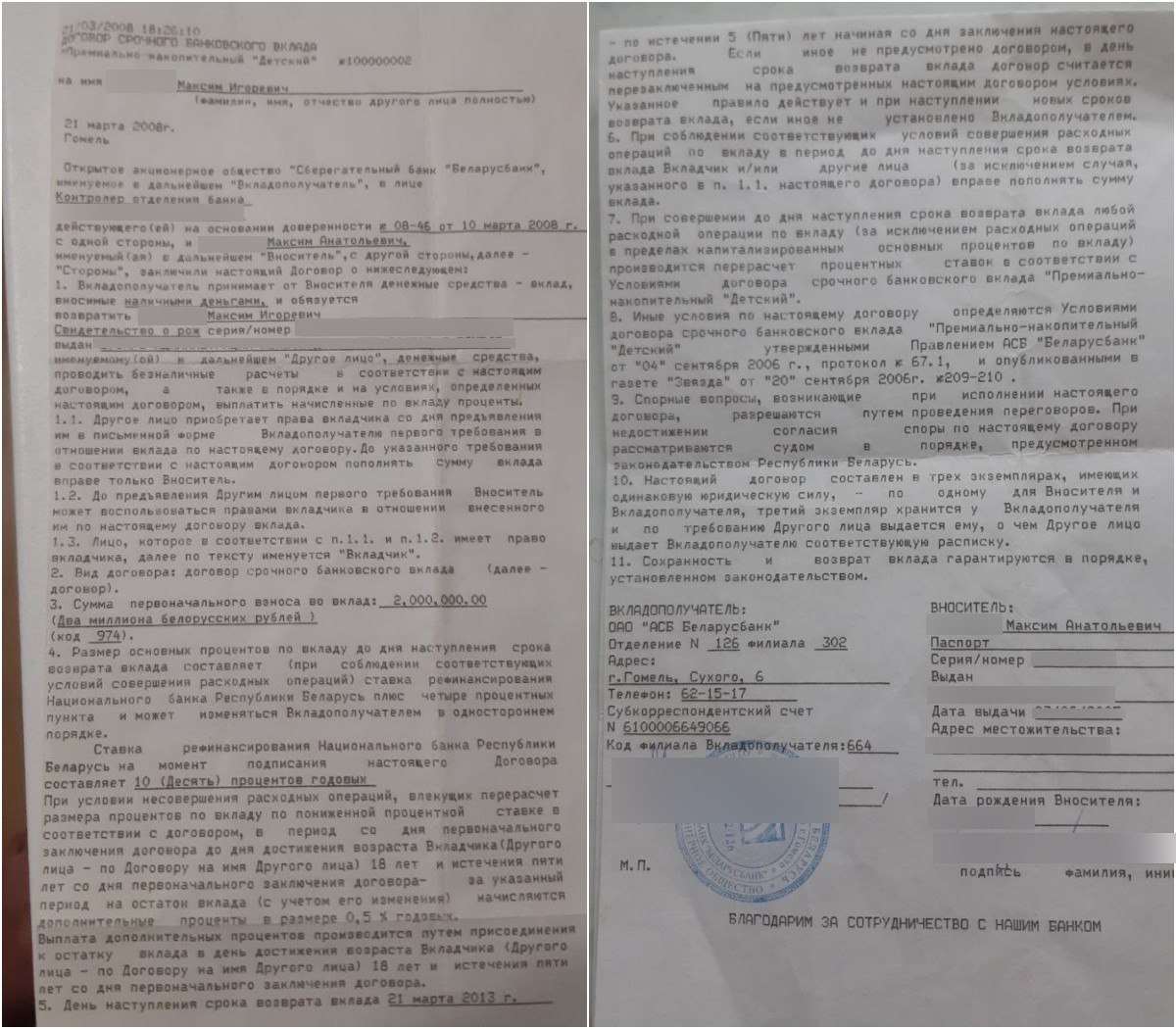

Максим рассказывает, что заключил договор срочного банковского вклада в марте 2008 года.

— Вклад назывался «Детский», он открывался для ребенка, чтобы деньги хранились до его 18-летия. До этого периода либо я мог снять деньги, либо он, достигнув совершеннолетия, мог воспользоваться этой суммой с учетом процентов. Если нет расходных операций, а только пополнение, то начисляются дополнительные проценты.

Это основные моменты. В договоре было указано, что все условия по вкладу были размещены в газете от 2006 года, то есть за два года до того, как я его открыл.

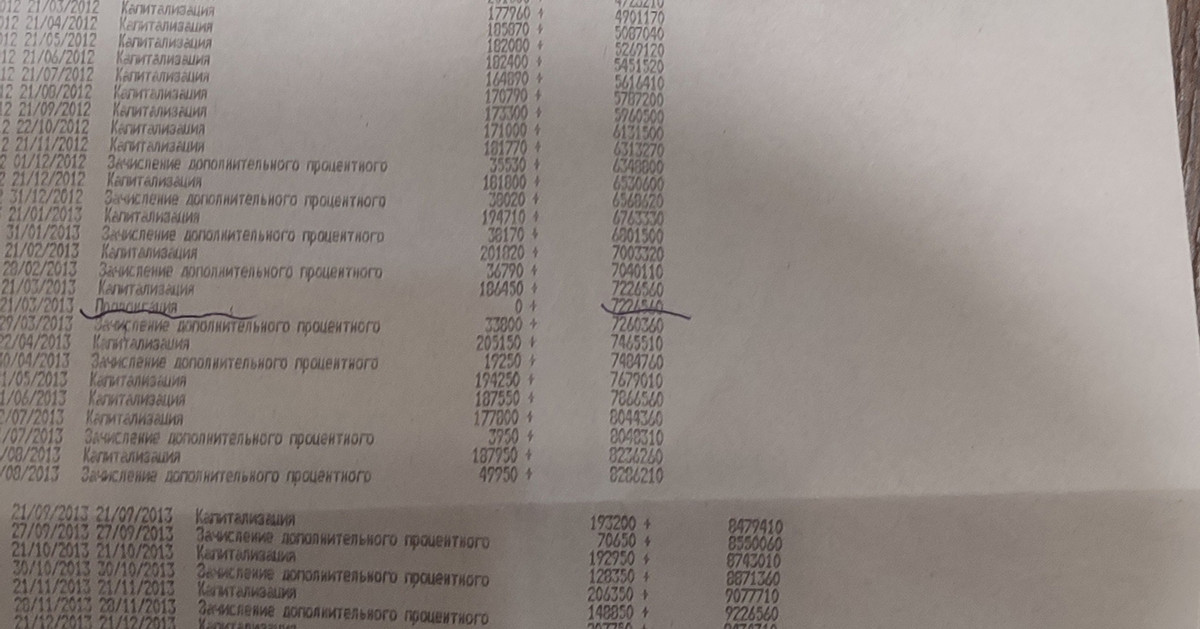

По словам мужчины, спустя пять лет, в 2013-м, он приходил в отделение банка поинтересоваться, действует ли автопролонгация, как это было предусмотрено в договоре. Его заверили, что все в порядке.

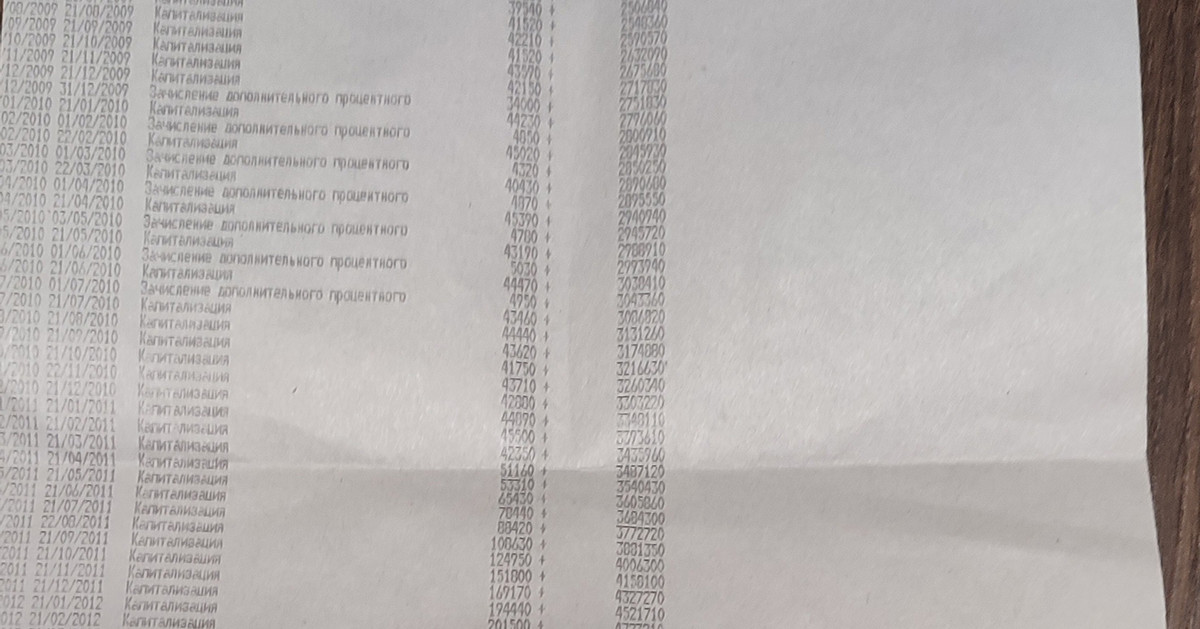

Максим говорит, что он спокойно дожидался 18-летия ребенка, потому что вклад должен был продлеваться автоматически. И он действительно продлевался, но проценты начислялись другие.

— На момент заключения договора основные проценты по вкладу начислялись так: ставка рефинансирования Нацбанка плюс 4 процентных пункта. Ставка рефинансирования тогда была 10%.

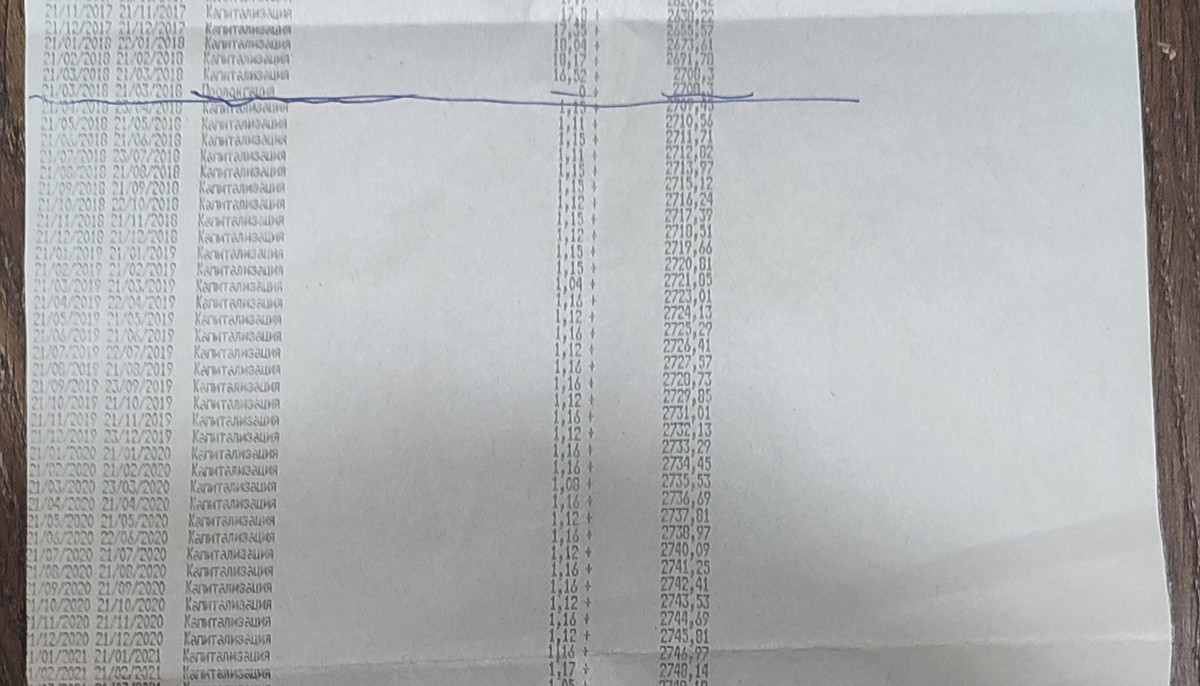

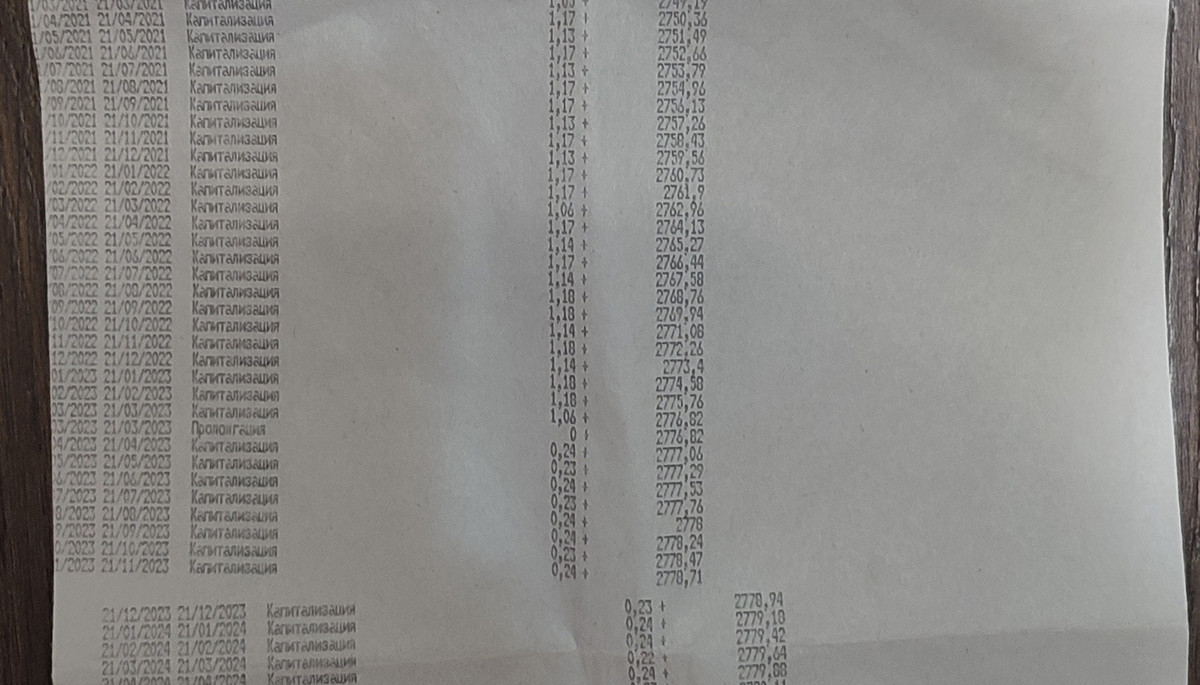

Позже оказалось, что в 2016 году банк решил снизить процентную ставку до 0,5% годовых, а позже, в 2018-м, она снизилась до 0,1%. В случае Максима эти ставки начали применяться с даты автоматического перезаключения договора на новый срок, то есть с 2018 и 2023 года соответственно.

— Выходит, что с 2018 года, по сути, перестали начисляться проценты, ставка существенно снизилась, если сравнивать с первоначальными условиями. При этом персонального уведомления не предусмотрено.

Я пришел в отделение банка сейчас, потому что ребенку осенью исполняется 18 лет. Хотел узнать, какая ситуация с вкладом. Было интересно, какая сумма на депозите с учетом всяких деноминаций и девальваций.

— Вы не интересовались судьбой вклада, потому что изначально хотели снять деньги к 18-летию ребенка?

— Да, суть вклада именно это и предполагала. Я сходил в банк через пять лет после заключения договора, меня уверили, что все в порядке и будет автопролонгация. Она работает и сейчас, но не в части процентов. Деньги по-прежнему на депозите в банке, но по нему начисляют копейки.

— Когда вы заключали договор, выбрали этот вклад из-за выгодных условий?

— Нет, это было связано с жизненной ситуацией. В 2008 году умер мой родной брат, у него остался сын, которому было 3 месяца. Друзья брата собрали деньги, и было принято решение оставить их ребенку. Подумали, пусть он подрастет, может быть, на учебу пригодятся или еще для чего-то.

В банке как раз был такой вклад — «Детский». Мы подумали, что будет неплохо положить деньги в банк, чтобы к 18 летию была какая-то копеечка.

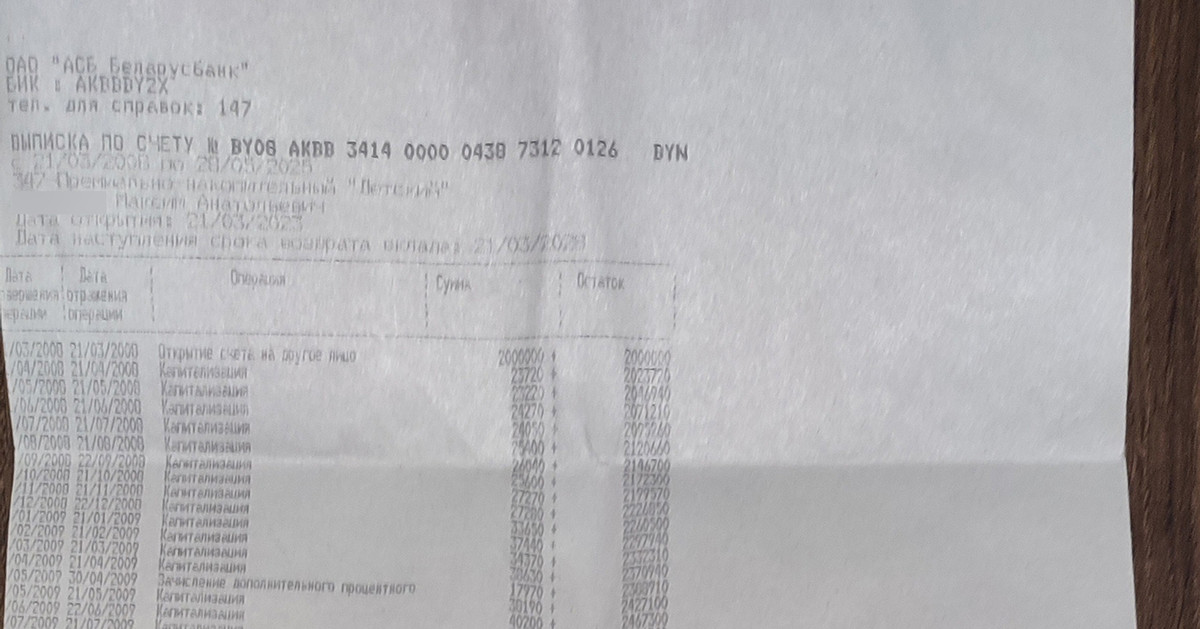

Сумма вклада была небольшой, уточняет Максим: 2 млн рублей (неденоминированных). Чтобы было проще воспринимать: на дату вклада это было примерно $932.

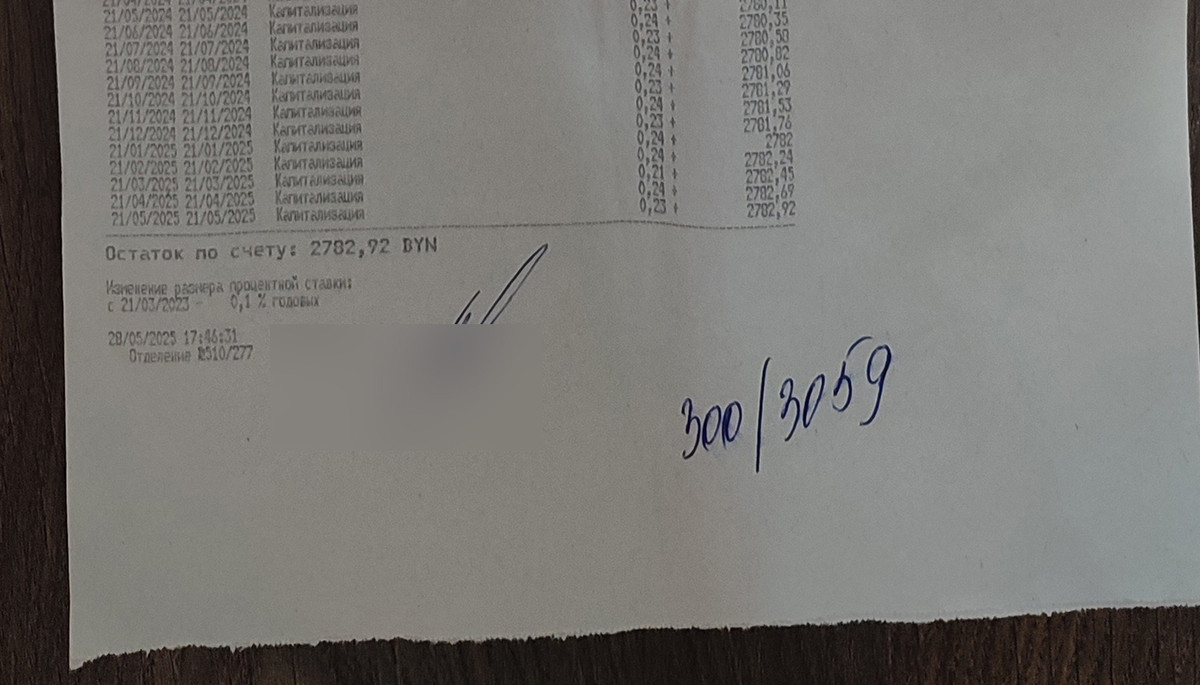

В конце мая остаток по счету составлял 2782 рубля (на 21 мая, когда взяли выписку, это было $924). При этом сейчас каждый месяц по вкладу приходит буквально 20 копеек, отмечает Максим.

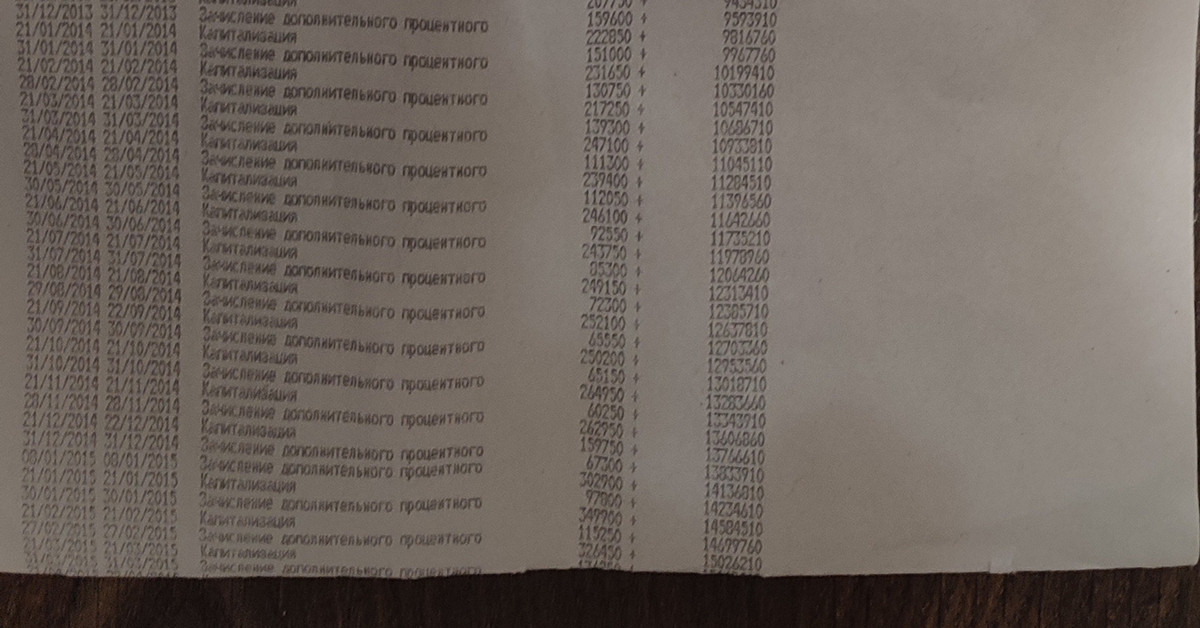

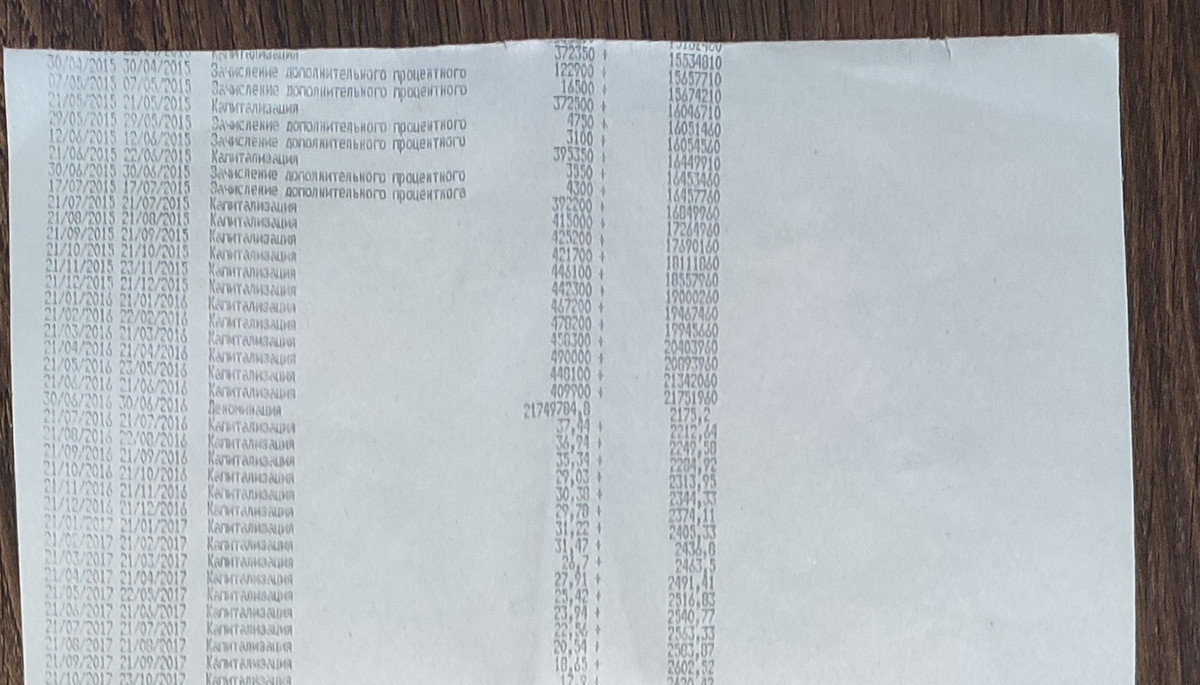

Здесь можно посмотреть, как менялся остаток:

— Когда я спросил, почему так, работники в банке развели руками. Я связываю это с тем, что менялось законодательство и появилась необходимость в некоторых случаях уплачивать подоходный налог с процентов по вкладам. Я обратился с письменным заявлением в банк, но там сослались на другое.

Все это время мои персональные данные у банка были, но никто не посчитал нужным сообщить о таком существенном изменений условий по вкладу. В то же время у моей жены в этом банке образовалась задолженность 2 рубля — и ей звонили, чтобы она ее погасила. А мне обрубили доходность на восемь лет, и никто даже не упомянул об этом.

Максим считает, что в такую ситуацию могли попасть и другие люди, которые давно открыли вклад, но не проверяли остаток на счете.

— Выходит, банк снизил ставку, потому что может, а не уведомлял, потому что не обязан. Но в моем понимании снижение может быть до 10%, 8%, но не до минимальных значений. Технически ставка есть, ее не убрали, но снизили до предела.

Получается, нужно либо выписывать все газеты, либо ежемесячно ходить в банк и контролировать эту ситуацию? По-другому просто никак, ведь банк об этом не предупреждает, хотя у него есть контакты.

Банк: «Проценты могут меняться в одностороннем порядке»

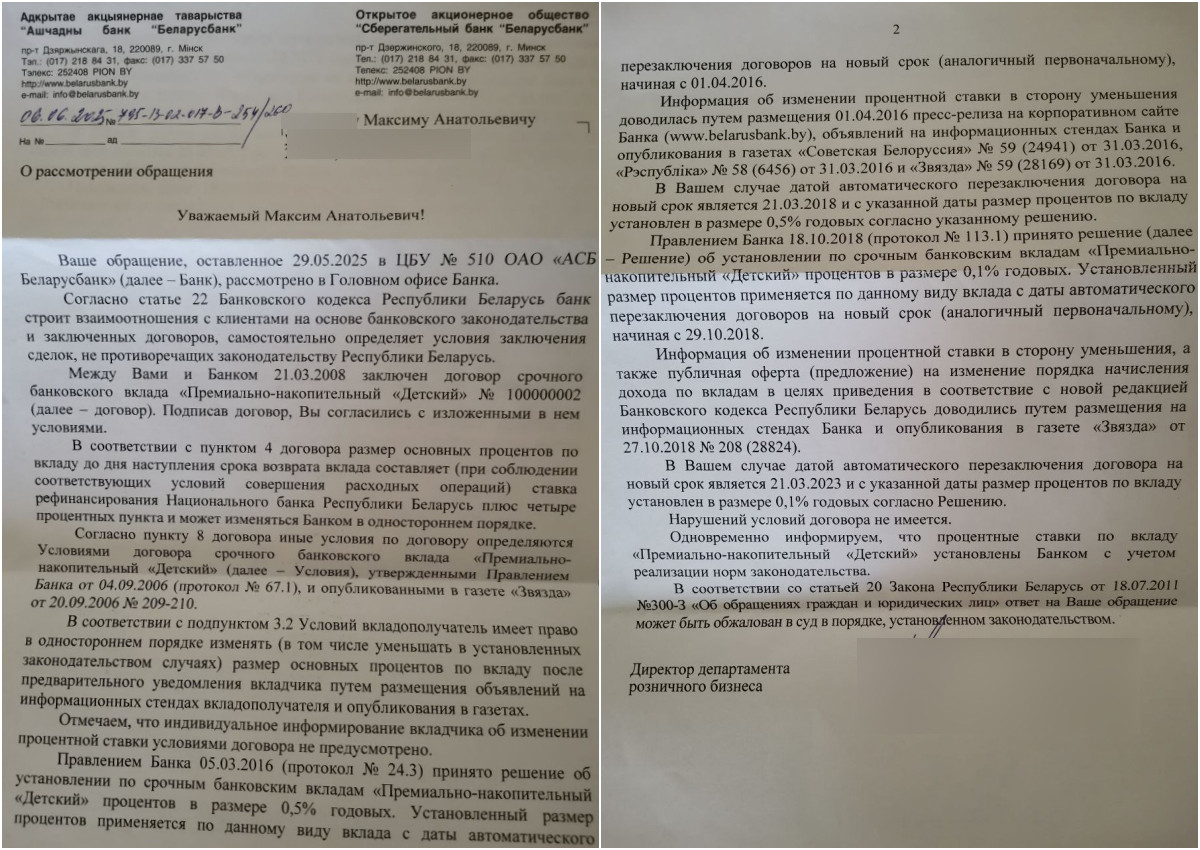

В ответе Беларусбанка, который получил Максим, отмечается, что размер основных процентов по вкладу банк может менять в одностороннем порядке.

При этом «индивидуальное информирование вкладчиков об изменениях процентных ставок законодательством не предусмотрено».

В банке пришли к выводу, что условия договора не нарушены, а процентные ставки по вкладу «Премиально-накопительный „Детский“» установлены «с учетом реализации норм законодательства».

Мы обратились в банк, чтобы узнать подробности: в связи с чем менялись условия начисления процентов по вкладу и в каких случаях банк считает индивидуальное информирование обязательным.

Специалисты пояснили, что на момент подписания договора размер основных процентов действительно составлял ставку рефинансирования Нацбанка плюс 4 процентных пункта. В то же время банк мог изменить эти условия в одностороннем порядке, и это было прописано в договоре.

— Отмечаем, что индивидуальное информирование вкладчика об изменении процентной ставки условиями договора не предусмотрено. Подписав договор, вкладчик согласился с изложенными в нем условиями, — прокомментировали в банке.

Правление банка 5 марта 2016 года установило новый размер процентов по вкладу — 0,5% годовых. Он применялся с даты автоматического перезаключения договоров на новый срок (аналогичный первоначальному), начиная с 1 апреля 2016 года. Информация об этом была на сайте банка, на инфостендах в отделениях и в газетах.

А в 2018 году ставку снизили еще раз — до 0,1% годовых. Она применялась с даты автопролонгации договоров начиная с 29 октября 2018 года. Информация об уменьшении ставки, а также публичная оферта на изменение порядка начисления дохода по вкладам с учетом новой редакции Банковского кодекса были на инфостендах в банке и публиковались в газете.

Что надо было делать 17 лет назад, чтобы заработать?

Как бы ни было обидно в таких ситуациях, банк в этом случае не нарушил никаких норм законодательства, отмечает финансовый консультант Елена Максимович.

Тем не менее есть нюансы, о которых стоит помнить, если вы собираетесь сделать долгосрочные сбережения.

1. Стоит учитывать возможные риски долгосрочных вложений в национальной валюте. В этой истории читатель оформил вклад в белорусских рублях в марте 2008-го. В том году в мире разгорелся ипотечный кризис, а в новогоднюю ночь с 2008-го на 2009-й курс доллара в Беларуси увеличился с 2200 рублей до 2650. Если переводить сумму вклада в валюту, читатель сразу получил убытки.

— В белорусских рублях сумма росла, но ее покупательная способность снижалась. За 17 лет на вкладе деньги не были защищены ни от инфляции белорусского рубля, ни от инфляции доллара, — комментирует финансовый аналитик.

2. Помнить, что банки имеют право в одностороннем порядке изменить размер процентной ставки по вкладу (точно так же, как и по кредиту). Работники банков озвучивают условия вкладов, но клиенты этот момент учитывают не всегда и в первую очередь обращают внимание на текущую ставку, прописанную в договоре.

— Если клиент не согласен с изменением условий, он может обратиться в банк и забрать свой вклад (либо погасить кредит, если брал его). В случае читателя, по условиям договора, вкладчик имел полное право забирать вклад через пять лет. В 2013 году он этого не сделал, просто поинтересовался автопролонгацией. Да, это удобно, что есть автопролонгация, но стоило учитывать, что банк может поменять проценты, и интересоваться размером ставки, когда продлевался договор.

Если бы в 2018 году вкладчик поинтересовался процентами, то мог забрать свои деньги из банка, это не было запрещено.

3. Нужно изучить рынок долгосрочных сбережений. Передать деньги банку до 18-летия ребенка и ни о чем не волноваться — это привлекательное обещание и хороший маркетинговый ход со стороны банка, но на рынке могут быть и другие предложения, обращает внимание эксперт.

В качестве примера она приводит программу накопительного страхования, где с рождения ребенка можно откладывать определенную сумму. В отличие от банковского вклада, кроме начисления процентов, страхуется жизнь родителя. Если с ним что-то случится, ребенку выплачивается сумма страхового возмещения.

Такой продукт можно оформить в валюте, то есть в долларах либо евро. И хотя все выплаты осуществляются в рублях по курсу Нацбанка, есть момент со страхованием валютных рисков.

— Даже если в 2008 году такого продукта еще не было, то в 2013-м или 2018-м, когда нужно было продлевать вклад, стоило проконтролировать, что происходит с деньгами и какие еще возможности есть на рынке.

Кроме того, для долгосрочных сбережений всегда есть вариант вложиться в золото — его стоимость росла на протяжении всей истории. Если речь о долгосрочных сбережениях не на год ли пять лет, а на 18, как в данном кейсе, то можно быть уверенным, что золото вырастет в цене.

Как это выглядит в цифрах: в 2008 году можно было купить 1 грамм золота в банке за $22, сегодня его можно продать за $94. За 18 лет капитал вырос бы более чем в четыре раза.

И сейчас у героя было бы не $924, а $3979.

4. Повышать не только свою финансовую грамотность, но и финансовую культуру, чтобы не оказаться в подобной ситуации.

— Если стоит долгосрочная задача сберегать деньги, то ни в коем случае нельзя сделать одно действие и забыть про средства на несколько лет. Свои деньги нужно контролировать обязательно только своими руками. Нельзя накопить капитал, если не контролировать и не работать с ним.

К сожалению, аналогичные ситуации бывают и с накоплениями к пенсии. Если заранее не заняться этим и не контролировать, действительно ли сбережения растут, потом можно неприятно удивиться.

Есть о чем рассказать? Пишите в наш телеграм-бот. Это анонимно и быстро

Перепечатка текста и фотографий Onlíner без разрешения редакции запрещена. ga@onliner.by