«Больше возможностей — больше рисков». Чего ждать белорусским инвесторам

Что происходит на фондовом рынке Беларуси сегодня? Структура инвесторов постепенно меняется, появляются интересные инструменты, а эмитенты уже готовят новые предложения. Но что это значит для участников рынка? Упростится ли получение статуса квалифицированного инвестора? Оправдает ли ожидания недавняя новинка рынка в виде «золотых» облигаций? И какие возможности откроются перед инвесторами в случае интеграции финансовых рынков стран ЕАЭС, а главное, с какими рисками это может быть связано?

На эти и другие вопросы специально для Onlíner ответили председатель правления Белорусской валютно-фондовой биржи Андрей Григорьевич Аухименя и директор инвестиционной компании «Айгенис» Олег Николаевич Сафроненко. Также мы обратились за комментарием к частному инвестору, журналисту и автору телеграм-канала «Нетрудовые доходы» Дмитрию Наривончику.

Структура и возможности белорусского фондового рынка

— Андрей Григорьевич, как изменилась структура биржевых торгов за последние пять лет? Какие категории инвесторов (частные, корпоративные) стали более активны и почему?

— Говоря о структуре рынка, мы подразумеваем:

- во-первых, набор инструментов;

- во-вторых, самих участников биржевых торгов.

Если говорить об инструментах, то, как вы знаете, в середине 2023 года вступили в силу изменения в закон «О рынке ценных бумаг», благодаря которым появились новые инструменты: биржевые облигации в рамках программ и депозитарные облигации.

Оба эти инструмента фактически появились на рынке и стали доступны инвесторам в 2024 году, и на сегодня мы видим положительную динамику по ним. Так, в 2024 году совершено 49 сделок с депозитарными облигациями — их объем составил 157,1 млн рублей. А за первое полугодие 2025 года объем депозитарных облигаций составил уже 213,2 млн рублей, проведено 62 сделки.

Биржевых облигаций в рамках программ за прошлый год куплено на 2 млн рублей, количество сделок — 159. Напомним, облигации появились только к концу года. За шесть месяцев текущего года инвесторы уже купили их на сумму 54 млн рублей, совершив 299 сделок.

Очевидно, что эти инструменты расширяют возможности как для инвесторов, так и для эмитентов на фондовом рынке.

Кроме того, в декабре 2022 года Министерство финансов Республики Беларусь разместило на нашей бирже первые в истории развития отечественного финансового рынка «зеленые» облигации на сумму 5 млрд российских рублей со сроком обращения три года и ставкой процентного дохода 12,5% годовых.

Выпуск был раскуплен буквально за несколько дней.

Среди инвесторов были как белорусские компании, так и нерезиденты. В настоящее время похожего финансового инструмента в Беларуси пока нет, но популярность этого выпуска заслуживает внимания. Все эти примеры показывают, как меняется структура биржевых торгов.

— Если говорить об участниках рынка, ситуация начала существенно меняться в 2021 году, когда БВФБ допустила предприятия напрямую к участию в валютных торгах. Насколько активно сегодня торгуют предприятия?

— В 2021 году юридические лица получили возможность покупать и продавать иностранную валюту непосредственно на бирже без посредничества банков. Сейчас у нас около 450 таких участников в валютных торгах. В среднем их доля в общем ежедневном объеме торгов составляет 10—12%.

Механизм доступа к организованному рынку

— Как повлияли на структуру участников изменения в законе «О рынке ценных бумаг» в 2023 году и появление такого класса, как квалифицированные инвесторы?

— Создание юридической основы подтолкнуло частных инвесторов задуматься о получении статуса квалифицированного инвестора, который может торговать на бирже самостоятельно, напрямую, но до практической реализации дело пока не дошло.

На сегодня ни одного квалифицированного инвестора на бирже еще нет.

Дело в том, что для присвоения этого статуса инвестору необходимо пройти специализированное обучение, успешно сдать экзамен и получить аттестат специалиста рынка ценных бумаг. Соответственно, сроки, в которые такие инвесторы могут появиться на бирже, зависят прежде всего от их собственного желания проходить аттестацию и становиться квалифицированным инвестором.

Несмотря на эти сравнительно простые условия, может, надо подумать над дальнейшим упрощением подходов к получению статуса квалифицированного инвестора.

— Обращались ли биржа и брокеры к Минфину с предложениями упростить процедуру получения статуса квалинвестора? Предлагали ли расширить перечень органов, уполномоченных его присваивать?

— Периодически и профессиональное сообщество, и биржа предлагают различные варианты упрощения процедур присвоения статуса квалинвестора — вплоть до отмены самого этого статуса в пользу более простого и понятного механизма доступа к организованному рынку.

Суть предложения такова: любой инвестор может начать торговать без получения специального статуса.

Доступ к совершению операций будет определяться результатами онлайн-обучения и последующего онлайн-тестирования, например:

- Проходишь базовое обучение, сдаешь простой тест и можешь совершать сделки, например, до 100 тыс. рублей.

- Усложняется обучение, сдаешь более сложный тест, и в этом случае твой порог по сделкам — 500 тыс. рублей.

- И так далее по нарастающей. Но принцип сохраняется: более сложное обучение, более сложные тесты и, соответственно, бо́льшие объемы разрешенных сделок.

При этом необходимость в получении аттестатов или подтверждении квалификации полностью отпадает. То есть это хороший вариант дальнейшего избавления от излишней бюрократии на фондовом рынке нашей страны.

Человек сам определяет, в каком объеме он готов торговать, и получает соответствующий доступ после прохождения обучения и сдачи тестов.

Дополнительных существенных рисков при использовании таких подходов не появляется, так как белорусская биржевая система работает по принципу стопроцентного резервирования. То есть для того, чтобы подать заявку на совершение сделки, инвестор должен либо зарезервировать деньги (при покупке ценной бумаги), либо зарезервировать ценные бумаги (при их продаже). Это автоматически подтверждает наличие у него соответствующих активов.

По большому счету важнее обеспечить реальный доступ к рынку, чем создавать различные категории участников. Такой подход согласуется с нашей общей стратегией развития организованного фондового рынка Республики Беларусь и, в частности, упрощения биржевых процессов и процедур.

— Олег Николаевич, вопрос к вам. Институт квалинвесторов был введен регулятором с целью уберечь людей от риска потери денег, с которым так или иначе связана инвестиционная деятельность. К каким последствиям может привести устранение такого барьера?

— На мой взгляд, такой барьер все же имеет под собой основания. Приток новых инвесторов на финансовый рынок без соответствующей подготовки способствуют реализации возможных рисков. Поэтому регулятор и создает ограничительные механизмы.

Вместе с тем нужно учитывать, что степень риска, с которой работают инвесторы на нашем рынке, несколько ниже таковой на более развитых финансовых площадках.

В России, например, популярны структурные облигации с высокорискованными компонентами. Были случаи, когда неопытные инвесторы несли существенные потери, а затем обращались в суд — и выигрывали дела, аргументируя тем, что их недостаточно предупредили об опасностях.

Именно для защиты таких инвесторов и было введено понятие квалифицированного инвестора. Но на нашем рынке таких высокорискованных инструментов пока нет. А большинство частных инвесторов — новички с небольшими капиталами, которые просто хотят сохранить и приумножить средства. Поэтому наше предложение не отменяет защиту прав инвесторов, а трансформирует ее по следующему принципу: чем глубже знания, тем к более рискованным инструментам открывается доступ.

Если человек готов рисковать своими деньгами, прошел обучение и понимает правила, он должен иметь доступ к рынку.

Такой подход уже успешно применяют зарубежные брокеры, где доступ к инструментам разного уровня риска открывается по результатам тестирования. Мы же предлагаем пойти дальше и переложить функции присвоения статуса квалифицированно инвестора на профессиональных участников рынка. Это снимет нагрузку с регулятора и позволит упростить процесс выхода новичков на рынок.

— Министерство финансов является регулятором рынка ценных бумаг в Беларуси. Одна из ключевых задач ведомства — защитить инвесторов. Какие аргументы приводит Минфин в ответ на ваши предложения относительно статуса квалинвестора?

— Минфин всегда очень осторожно подходит к изменениям в области регулирования инвестиционной деятельности. И это понятно: на регуляторе большая ответственность за безопасность инвесторов. Каким будет ответ по нашим предложениям, мы пока не знаем. Ожидаем эту информацию и надеемся на то, что к нам прислушаются.

«Золотые» облигации и их альтернативы

— Олег Николаевич, давайте перейдем к вопросам о «золотых» облигациях. На рынке уже есть инструменты, связанные с золотом (золотые слитки, ДМС, ОМС) — в чем отличие облигаций и почему их эмиссия состоялась именно сейчас?

— Если говорить об альтернативах «золотым» облигациям, то у них есть свои преимущества и недостатки:

- Физические золотые слитки требуют специального хранения и страховки, а разница между ценой покупки и продажи (спред) в банках может достигать 5—7%.

- Обезличенные металлические счета (ОМС) тоже имеют существенные спреды — обычно 3—5%.

- Депозитные металлические счета (ДМС), которые когда-то предлагали доходность, уже более 10 лет не доступны на нашем рынке.

- Криптовалютные инструменты, привязанные к золоту, остаются слишком новыми и рискованными для большинства консервативных белорусских инвесторов.

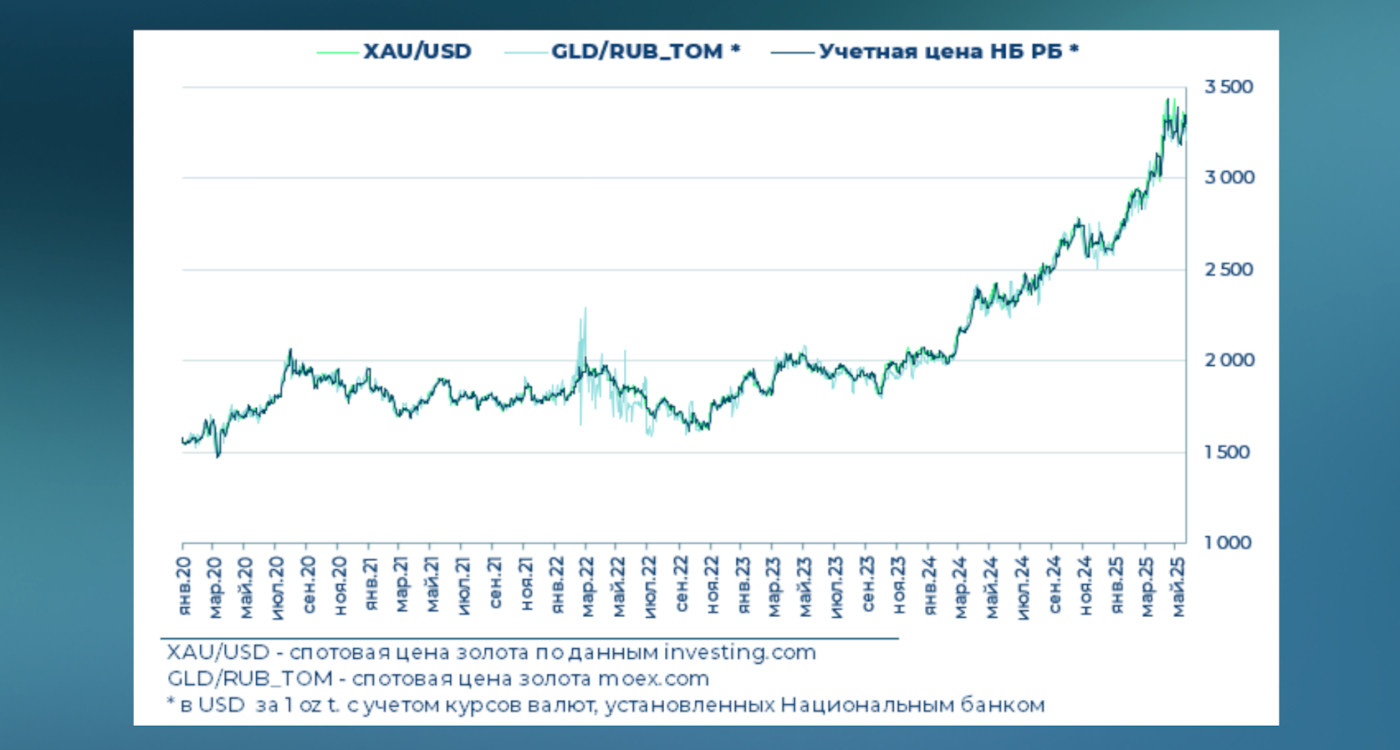

Разумеется, у «золотых» облигаций есть свои особенности. Во-первых, это актив с рыночным ценообразованием. Его стоимость привязана не к физическому золоту, а к учетной цене золота, которую устанавливает Национальный банк, ориентируясь на мировые котировки. Эта цена формируется прозрачно и регулярно публикуется на сайте регулятора.

Да, «золотые» облигации предлагают небольшую купонную доходность — 0,001% годовых.

И хотя эта цифра кажется очень скромной, главное преимущество инструмента в том, что инвестор получает возможность участвовать в изменении цены без дополнительных затрат. То есть если учетная цена золота вырастет, скажем, с 313 рублей за грамм до 350, то инвестор, продав актив на бирже, получит прирост в полном объеме, без вычета спредов.

Законодательством также предусмотрена важная защита для инвесторов: при погашении облигаций их стоимость не может быть ниже номинала, установленного на момент выпуска. То есть даже если цена золота временно снизится, инвестор при погашении получит не менее 100% от первоначальной стоимости своих облигаций.

Во-вторых, мы анализируем интерес инвесторов к различным финансовым инструментам и видим, что предложить простую альтернативу банковским вкладам уже недостаточно. Нужны принципиально новые инструменты, которые помогают диверсифицировать портфели.

Мы предложили рынку «золотые» облигации именно сейчас, потому что в условиях экономической нестабильности и геополитической напряженности золото традиционно показывает себя как надежный защитный актив.

Конечно, как и любые активы, золото может быть волатильным в краткосрочной перспективе. Но если смотреть на горизонте нескольких лет, тренд обычно восходящий. Вот как ведет себя золото в последние пять лет:

— Есть ли на белорусском рынке запрос на новые инструменты инвестирования, с чем связана эта динамика и планирует ли «Айгенис» выпуск новых товарных облигаций?

— Спрос на новые инвестиционные инструменты в Беларуси действительно растет. С учетом постоянного повышения финансовой грамотности населения это закономерно.

Сначала инвесторы осваивают базовые варианты, потом хочется чего-то посерьезнее.

Нас действительно часто спрашивают, планируем ли мы выпускать облигации, привязанные к серебру или другим активам. Отвечу так: мы нашли удачную формулу, которую поддержало Министерство финансов. Это позволяет достаточно быстро «упаковывать» стоимость базового актива в облигации. Теперь мы можем применять этот подход и к другим товарам: серебру, нефти и прочим. Уже в этом году планируем выпустить новые облигации.

Для сравнения: выпуск «золотых» облигаций мы готовили несколько месяцев. Бо́льшая часть этого времени ушла на согласование формулы расчетов с регулятором. Но теперь, когда этот механизм отработан и программа одобрена, все последующие выпуски будут делаться гораздо быстрее — в течение нескольких дней.

Наши аналитики уже работают над изучением возможных базовых активов для выпуска новых продуктов.

«Больше возможностей означает и больше рисков»

— Недавно одобрен проект соглашения о взаимном допуске брокеров и дилеров к торгам на биржах стран ЕАЭС. Как потенциальное объединение финансовых рынков изменит возможности инвесторов и означает ли это, что и рисков для всех участников рынка станет больше?

— В последнее время действительно были приняты важные документы, которые скоро будут ратифицированы и позволят объединить финансовые рынки наших стран. У нас в Беларуси хорошая биржевая система с нормальной инфраструктурой и институтами, но по количеству инструментов мы пока уступаем России.

Благодаря готовящимся изменениям наши профессиональные участники — брокеры и банки — получат прямой доступ на российский фондовый рынок. И наоборот, российские участники смогут выходить на наш рынок без посредников. Это, безусловно, усилит конкуренцию. Нам придется адаптироваться к методам и масштабам работы российских брокеров, которые придут со своими продуктами и решениями.

Для инвесторов это прекрасная возможность. Больше не нужно искать сложные пути, как зарегистрироваться у российского брокера. Можно будет спокойно работать через белорусскую компанию, что значительно упростит доступ к российским инструментам.

Конечно, больше возможностей означает и больше рисков. Когда у вас в портфеле только гособлигации, риски минимальны. Когда появляются сотни разных инструментов, включая производные, нужно понимать их специфику. Поэтому так важно повышать финансовую грамотность.

Речь не только о знании общих принципов инвестирования, но и о глубоком понимании того, как работают деньги.

Также важно отметить, что недавно Совет Республики ратифицировал соглашение о взаимном признании проспектов эмиссии. Теперь ценные бумаги, зарегистрированные в одной стране ЕАЭС, могут допускаться на биржи других стран без повторной регистрации. Это серьезно упрощает инвестирование: например, российская бумага может напрямую попасть на нашу биржу, и наоборот.

Но важно не только пользоваться преимуществами интеграции, но и развивать собственный рынок. Только так мы сможем уверенно чувствовать себя в условиях усиливающейся конкуренции. И здесь можно выделить две ключевые задачи:

- Использовать новые возможности, которые дает объединение рынков.

- Активно развивать собственную инфраструктуру и инструментарий, работать над всеми элементами: биржей, депозитариями, брокерами, банковским сообществом. Когда наша инфраструктура станет по-настоящему конкурентоспособной, мы сможем полноценно участвовать в объединенном рынке ЕАЭС.

«Рынок остается ограниченным»

Чтобы взглянуть на события фондового рынка глазами частного инвестора, мы обратились за комментарием к эксперту.

Частный инвестор, журналист, автор телеграм-канала «Нетрудовые доходы».

— Дмитрий, какие основные барьеры, на ваш взгляд, мешают расширению биржевого рынка в Беларуси?

— Безусловно, остается лишь приветствовать стремление БВФБ и отдельных эмитентов ввести в обращение новые финансовые инструменты и наполнить реальным содержанием те инновации, которые были разработаны и предложены Департаментом ценных бумаг, но оказались мало востребованными на практике. Биржевой рынок в нашей стране хоть и не стоит на месте, но по-прежнему остается ограниченным, — комментирует эксперт.

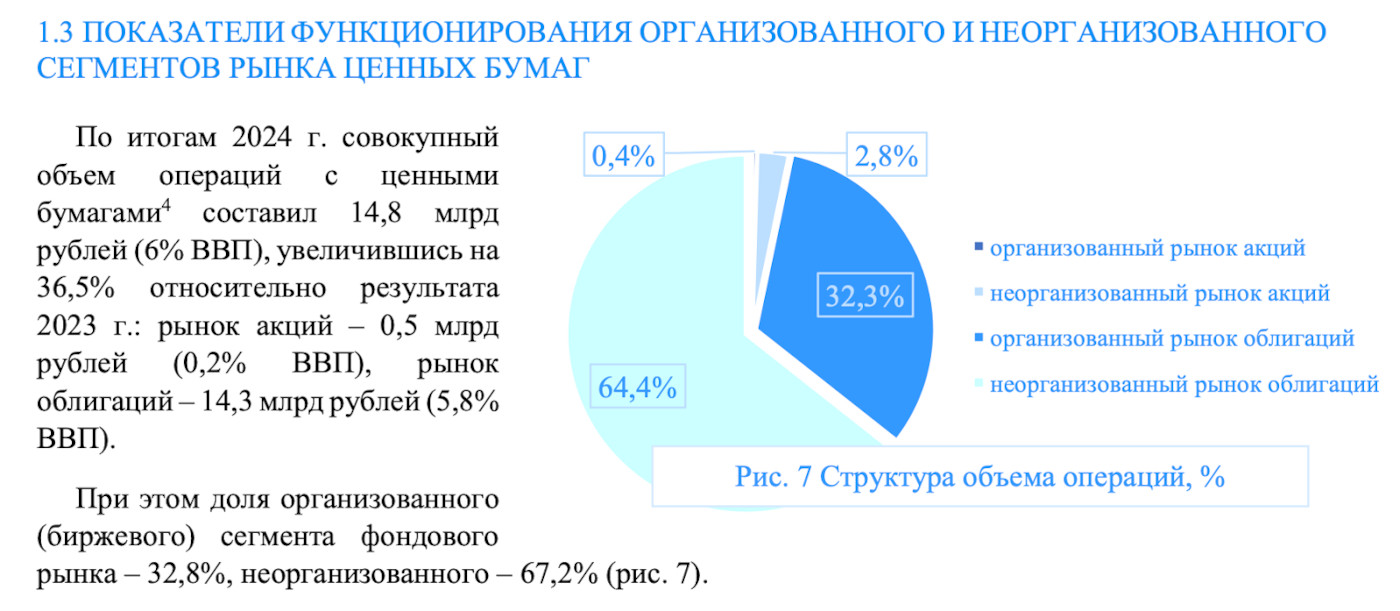

Так, по данным Минфина за 2024 год, порядка 67% всех сделок с ценными бумагами прошли за пределами организованного рынка.

— Количество новых эмитентов, как и выпусков ценных бумаг, остается довольно скромным. В большинстве случаев это уже давно присутствующие на рынке эмитенты, которые выпускают новые облигации в рамках сформированной стратегии и заслуженной репутации. О широком предложении эмитентов сегодня говорить, к сожалению, не приходится, — продолжает мысль Дмитрий.

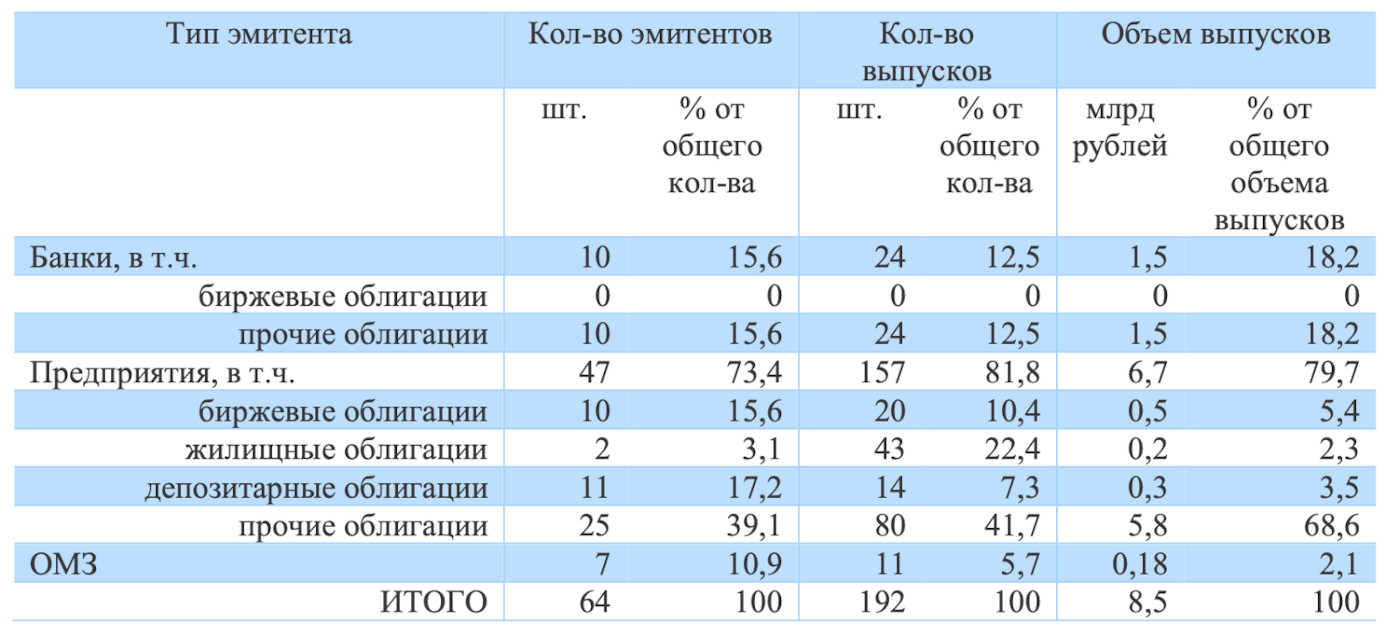

Общая информация о выпусках облигаций, зарегистрированных в 2024 году, представлена в таблице:

По мнению инвестора, следует учитывать, что сегодня белорусский инвестиционный рынок — это не только традиционные финансовые инструменты, но и цифровые активы — токены, которые стали востребованной альтернативой корпоративным облигациям — прежде всего благодаря тому, что сохраняют широкий выбор валютного номинала, как правило, имеют более высокую доходность, а организация их выпуска проще и дешевле для эмитента.

— На мой взгляд, если бы не активность отдельных компаний по развитию рынка ценных бумаг, биржа давно бы проиграла конкуренцию этому сегменту как более простой и понятной альтернативе, — заключает Дмитрий.

— Насколько целесообразно использовать «золотые» облигации в инвестиционном портфеле и смогут ли они вытеснить иные способы покупки золота?

— С одной стороны, привязка к золоту для белорусского рынка не нова: вкладчики со стажем могут вспомнить банковские вклады со схожей опцией, — обращает внимание инвестор. — Однако мы действительно впервые встречаем использование привязки к изменению цен на золото в качестве параметра облигаций.

По мнению эксперта, это все те же классические необеспеченные облигации с околонулевым купоном (выпускать процентные облигации без дохода нельзя по законодательству). Как неоднократно отмечали представители компании «Айгенис», изменение учетной цены практически полностью повторяет таковое на Московской бирже и спотовую цену XAU/USD.

— Преимуществами «золотых» облигаций являются высокая ликвидность по сравнению с традиционными способами покупки золота в виде ОМС или слитков, низкий спред между ценой покупки и продажи, отсутствие издержек на хранение. С другой стороны, облигация не обеспечена золотом и несет в себе кредитные риски эмитента, — продолжает эксперт. — На мой взгляд, инструмент может быть использован для краткосрочных спекуляций, но для диверсификации теряет смысл, так как по большому счету является той же облигацией. Возможно, инвестору, который не знает иных способов добавить золото в свой инвестиционный портфель, такой вариант будет интересен. Но для современного инвестора, которому доступен весь спектр инвестиционных инструментов, он покажется сомнительным.

С другой стороны, если представить такой сценарий, что процентные ставки по корпоративным валютным облигациям сократятся до 6,5—7% годовых, можно рассмотреть вариант приобретения таких облигаций в качестве альтернативы процентным индексируемым бумагам. Ведь на пятилетнем горизонте золото может показать более высокую доходность, чем 6% годовых в валюте ежегодно.

В любом случае ажиотажа по «золотым» облигациям, по мнению Дмитрия, ждать не стоит.

— Если отсечь спекулятивную категорию клиентов, мы обнаружим, что потенциальных покупателей не так уж и много. Мы покупаем облигации, чтобы получить ожидаемую доходность в даты, установленные проспектом. Инвестор же, который хочет добавить в портфель золото, чтобы уравновесить иные риски, скорее предпочтет другие инструменты, которые не несут в себе кредитный риск.

Поэтому вряд ли «золотые» облигации вытеснят иные способы покупки золота. Однако как облигации с переменной доходностью они вполне займут свое место под солнцем и, безусловно, разбавят скудный ассортимент финансовых инструментов на белорусском рынке.

— Есть ли компромисс между защитой местного рынка и интересами белорусских инвесторов, желающих работать с российскими активами?

— Что касается перспектив выхода белорусских инвесторов на российский рынок, то здесь я еще более скептичен.

Ключевым препятствием для белорусского инвестора сегодня являются высокие, я бы даже сказал заградительные налоги на прирост капитала (для инвесторов — нерезидентов Российской Федерации применяется ставка НДФЛ 30%). Это делает инвестиции для них затруднительными.

Однако, несмотря на активное сотрудничество наших государств, этот вопрос не решен. Оно и понятно: если убрать этот барьер, привлекательность местного рынка станет еще ниже по той простой причине, что ставки российского рынка в текущем цикле монетарной политики выше, а разнообразие инструментов не идет ни в какое сравнение с белорусским. Я думаю, барьер сохраняется для защиты нашего рынка, — подводит итоги инвестор.

«Далеко не все осознают риски»: что не даст вам потерять деньги

Во время работы над материалом мы также обратились за комментариями в пресс-службу Министерства финансов Беларуси и спросили, на что именно все-таки направлены ограничения, с какими последствиями могут столкнуться инвесторы, не имеющие такого статуса, как его получить, и какие тренды определяют фондовый рынок страны сегодня.

— Какой государственный орган уполномочен определять требования к квалифицированным инвесторам на рынке ценных бумаг Беларуси, а также устанавливать перечень ценных бумаг, сделки с которыми вправе совершать только квалифицированные инвесторы?

— В соответствии со статьей 53¹ Закона Республики Беларусь «О рынке ценных бумаг», Министерство финансов устанавливает требования к квалифицированным инвесторам на рынке ценных бумаг, а также перечень ценных бумаг, сделки с которыми вправе совершать только квалифицированные инвесторы.

— Какими целями руководствовался орган государственного регулирования при введении статуса квалифицированного инвестора? Можете привести конкретные примеры последствий, с которыми могут столкнуться инвесторы, не имеющие данного статуса?

— Рынок ценных бумаг в каждой стране формируется на основе предложения и спроса на них. Предложения ценных бумаг делаются их эмитентами. Каждая компания индивидуальна с позиции модели бизнеса и финансовой устойчивости. У кого-то бизнес является более рискованным, что характеризуется рядом критериев. Но такие компании также могут выходить с предложениями инвестировать в свои проекты.

Белорусский и мировой опыт свидетельствуют о том, что далеко не все инвесторы могут в полной мере осознавать риски.

Для многих решающим фактором выступает только сумма теоретического дохода. Поэтому одной из важнейших задач регулятора становится установление комплексного подхода к осуществлению более рискованных инвестиций с позиции защиты обычных инвесторов. По этой причине в международной практике получил развитие институт квалифицированных инвесторов. Такими инвесторами считаются участники рынка, которые обладают более глубокими знаниями или опытом работы в финансовой сфере.

Таким образом, цель введения института квалифицированного инвестора — это защита обычных инвесторов от сложных и рискованных инструментов. Примером таких инструментов являются т. н. структурные облигации, где у их эмитента при возникновении обстоятельств, которые прописываются в проспекте, возникает право не выплачивать инвестору не только проценты, но и номинал (часть номинала) облигаций.

В Республике Беларусь на практике получили развитие т. н. депозитарные облигации. Когда эмитент таких облигаций не имеет рейтинга BBB+ и выше, который присваивается национальным рейтинговым агентством «БИК Рейтингс», такие облигации также по общему правилу не могут приобретаться неограниченным кругом лиц. К эмиссии депозитарных облигаций предъявляются требования существенно ниже, чем к классическим облигациям.

Кроме того, владельцы депозитарных облигаций являются кредиторами последней очереди по сравнению с владельцами иных облигаций того же эмитента. К слову, такие облигации могут выпускать и надежные эмитенты. Тем не менее в данном случае определяющими являются именно требования к процессу эмиссии депозитарных облигаций. Поэтому вне зависимости от статуса их эмитента при отсутствии у него надлежащего рейтинга такие облигации могут приобретаться квалифицированными инвесторами.

В отношении операций с депозитарными облигациями установлен жесткий контроль. Поэтому на практике отсутствовали случаи, когда их приобретали лица, которые по общему правилу такие облигации не вправе приобретать.

Что касается гипотетических последствий, то:

- во-первых, профессиональный участник, который допустил такую сделку, понесет серьезную ответственность, вплоть до лишения лицензии и квалификационных аттестатов его руководителей и работников;

- во-вторых, такая сделка при обращении в суд будет признана ничтожной.

Но самое главное — существует высокая вероятность того, что неквалифицированный инвестор осознает риск, связанный именно со спецификой или сложностью инструмента, только в тот момент, когда не получит обратно ни вложенных денег, ни ожидаемого дохода. С учетом приоритетов социальной стабильности такие последствия недопустимы.

Важно понимать: отсутствие статуса квалифицированного инвестора не означает, что инвестор не может инвестировать вовсе.

Ограничения направлены именно на сложные и высокорисковые инструменты, которые могут быть неясны для обычных инвесторов.

В настоящее время к квалифицированным инвесторам относятся банки, профессиональные участники рынка ценных бумаг, страховые компании и ряд других субъектов. Физические лица приобретают данный статус при получении квалификационного аттестата специалиста рынка ценных бумаг первой категории. Для получения таких аттестатов необходимо пройти курсы и сдать специализированные тесты в Учебном центре Министерства финансов.

— Поступали ли в Минфин или другой орган государственного регулирования обращения от брокерских компаний с предложениями об отмене требования о статусе квалифицированного инвестора либо о смягчении условий его получения? Какая была реакция регулятора на такие обращения?

— Предложения об отмене статуса квалифицированного инвестора в органы Министерства финансов не поступали. Однако поступали предложения по расширению перечня лиц, относящихся к квалифицированным инвесторам. Например, дать право профучастникам рынка самостоятельно присваивать статус квалифицированного инвестора физическому лицу с учетом наличия у него отраслевого образования, опыта работы в финансовой сфере или при подтверждении им своего финансового благополучия. В настоящее время по данным предложениям изучается конкретный механизм их реализации в рамках международного опыта.

Для обеспечения правовой стабильности изменения в законодательство по общему правилу вносятся не «точечно», а на плановой и комплексной основе. С результатами проработки данных и иных предложений можно будет ознакомиться в ходе публичного обсуждения проектов нормативных актов, которые систематически размещаются на сайте Министерства финансов, а также на сайте pravo.by.

— Как Минфин оценивает текущее состояние инвестиционного рынка Беларуси? Какие основные тенденции наблюдаются в последнее время?

— К настоящему времени объем эмиссии корпоративных ценных бумаг составляет 82 млрд рублей, или 33% к ВВП. Из них 52 млрд рублей — это акции, 30 млрд рублей — корпоративные облигации. Объем операций в корпоративном секторе по итогам 6 месяцев 2025 года составил 7 млрд рублей. По этим показателям белорусский рынок ценных бумаг занимает одну из лидирующих позиций среди государств — членов ЕАЭС и СНГ, уступая лишь России и Казахстану.

Наблюдается увеличение сроков заимствования на рынке облигаций. В настоящее время в стране более 77% облигаций являются долгосрочными, то есть со сроком обращения более 5 лет. За последние пять лет этот показатель увеличился на 12%.

На фондовом рынке преобладают облигации в белорусских рублях (около 90%).

Увеличение рублевых облигаций также является тенденцией и главным образом связано с приоритетами девалютизации экономики.

Как уже было отмечено, с 2024 года белорусскими предприятиями начато использование депозитарных облигаций. Их регистрацию осуществляет центральный депозитарий. За 2024 год организации осуществили эмиссию 14 выпусков таких облигаций и привлекли 295 млн рублей. А по итогам 6 месяцев 2025 года уже эмитировано 15 выпусков облигаций на общую сумму 136 млн рублей.

Кроме того, на рынке появились и инструменты с заявленными «зелеными» целями эмиссии. То есть для финансирования «зеленых» проектов. На данный момент это 6 выпусков облигаций на сумму более 700 млн рублей.

Что касается тенденций цифровизации, то уже сегодня административные процедуры по государственной регистрации ценных бумаг и прием периодической отчетности могут осуществляться полностью в электронной форме. Развиваются дистанционные каналы клиентского обслуживания. В текущем году на базе Белорусской валютно-фондовой биржи планируется запустить финансовую платформу, которая позволит широкому кругу участников дистанционно напрямую приобретать наиболее надежные ценные бумаги.

Периодически от участников рынка поступают различные предложения. Как регулятор рынка ценных бумаг, Министерство финансов осуществляет их реализацию c учетом модели и приоритетов социально-экономического развития страны. Важно соблюдать баланс интересов между желанием отдельных участников рынка расширять предложение ценных бумаг, в том числе за счет более рискованных инструментов, и безусловным обеспечением надлежащего уровня защиты интересов инвесторов. В большинстве случаев розничные инвесторы заинтересованы в простых и понятных инструментах.

— Какие конкретные меры органы государственного управления принимают для снижения инвестиционных рисков и повышения финансовой грамотности инвесторов? Планируются ли изменения в законодательстве в инвестиционной сфере?

— Система регулирования и контроля на рынке ценных бумаг достаточно обширна. Если говорить об эмитентах ценных бумаг, то на этапе «входа» на рынок действуют требования, предъявляемые как к юридическим лицам, так и к процедуре эмиссии ценных бумаг. На этапах обращения и погашения ценных бумаг установлены правила о представлении и раскрытии различной отчетности и информации.

С 2016 года в республике функционирует Единый портал финансового рынка, где любой желающий может ознакомиться с публичной отчетностью эмитентов или подписаться на рассылку уведомлений о событиях в отношении конкретного эмитента. Это как периодические отчеты, так и т.н. сведения о существенных фактах — крупные сделки, реорганизации, даты формирования реестров владельцев ценных бумаг, выплаты дивидендов и другие.

В 2022—2023 годах был реализован ряд задач по снижению инвестиционных рисков. В отношении процедур эмиссии облигаций, которые могут размещаться неограниченным кругом лиц, были введены дополнительные требования. Это касается случаев обязательного предварительного аудита бухгалтерской отчетности, экспертизы достоверности независимой оценки залога, дополнительных лимитов эмиссии необеспеченных облигаций, запрета на эмиссию облигаций, связанных с эмитентами, допустившими дефолт, и ряда других.

В результате этих мер удалось снизить количество дефолтов, поскольку менее надежные эмитенты не допускаются к эмиссии облигаций для неквалифицированных инвесторов.

Одним из важных проектов, связанных с повышением эффективности контроля, является работа по интеграции информационных систем на республиканском уровне. Поэтапно реализуется концепция «единых» точек сбора информации. Например, юридическое лицо представляет свою бухгалтерскую отчетность в налоговые органы. Если такое лицо также является эмитентом ценных бумаг, то логичнее не заставлять его повторно сдавать такую же отчетность в органы контроля по ценным бумагам, а наладить сквозную передачу данных между ведомствами и системами, в том числе путем размещения такой отчетности на Едином портале финансового рынка.

Это снижает как административные издержки бизнеса, так и вероятность расхождения данных на программно-техническом уровне, повышая уровень доверия инвесторов.

Что касается финансовой грамотности, то на сайте Министерства финансов можно найти достаточно много материалов по этой тематике, в том числе в одноименном разделе, а также об участии в обучающих мероприятиях. Кроме этого, размещается информация об административных взысканиях, наложенных на эмитентов и профучастников, о неисполнении обязательств по облигациям и другие сведения.

Главное, на что мы обращаем внимание инвесторов во всех случаях, — это помнить о базовых правилах инвестирования: дифференцировать вложения и знать, что чем выше заявленная доходность или привлекательнее иные декларируемые преимущества, тем выше риски невозврата вложенных инвестиций.

Чтобы понять, насколько предлагаемые ставки отличаются от средних по рынку, мы рекомендуем знакомиться с реестром выпусков облигаций, который ежемесячно размещается на сайте Министерства финансов, а также с информацией о средневзвешенной доходности по сделкам с ценными бумагами, которая размещается на сайте Белорусской валютно-фондовой биржи. При оказании инвестиционных услуг на профучастников рынка также возлагается обязанность сообщать клиентам по их требованию различную информацию, в том числе о ценах на ценные бумаги.

В теории о базовых правилах инвестирования знают многие. На практике, когда в реальной жизни люди сталкиваются с предложениями выгодно инвестировать, купить финансовый инструмент со значительным дисконтом, эмоциональное желание риска может значительно усилиться. Реализация такого желания всегда будет сопровождаться повышением вероятности потерь.

Есть о чем рассказать? Пишите в наш телеграм-бот. Это анонимно и быстро

Перепечатка текста и фотографий Onlíner без разрешения редакции запрещена. ga@onliner.by