Как работать на себя с 2023 года? Вот что рассказали в МНС

В Министерстве по налогам и сборам сообщили Onlíner, что сейчас готовится проект постановления правительства и там будет определен перечень видов деятельности, которыми смогут заниматься с 2023 года самозанятые.

Кто и как будет платить новый налог

Заместитель министра по налогам и сборам Игорь Скринников во время июльской пресс-конференции отмечал, что существует «запрос общества» на расширение видов деятельности, которыми могут заниматься самозанятые.

— Мы исходим из того, что разрешено должно быть все, что прямо не запрещено. Под запрет, безусловно, будет подпадать деятельность, которая лицензируется, которая требует специальных разрешений, и розничная торговля, — отметил Игорь Скринников.

Все остальное, добавил он, МНС предлагает «к разрешению» для самозанятых. Сейчас уже подготовлен законопроект о внесении изменений в Гражданский кодекс, и предполагается, что там будет расширен перечень видов деятельности, которыми смогут заниматься физлица с 2023 года.

В МНС Onlíner уточнили, что уплата налога на профессиональный доход в бюджет будет осуществляться с 2023 года ежемесячно не позднее 22-го числа месяца, следующего за истекшим налоговым периодом (календарным месяцем).

При этом предоставление налоговых деклараций по налогу на профессиональный доход не предусмотрено и не потребуется.

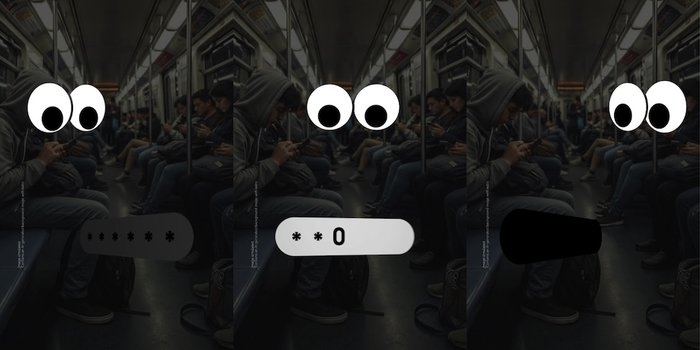

Для уплаты налога на профессиональный доход физлицо обязано будет использовать смартфон или компьютер, а также установить приложение «Налог на профессиональный доход». Оно уже тестируется, и «к концу 2022 года цифровая платформа будет окончательно готова для использования».

В ведомстве также напомнили, что налог на профдоход составит 10% от размера выручки для тех самозанятых, которые будут получать доход от белорусских организаций и индивидуальных предпринимателей, при условии, что величина такого дохода в год не превысит 60 тыс. белорусских рублей. В случае превышения этой суммы величина налога составит 20%.

При этом, если доход самозанятому будет поступать от нерезидентов (физических лиц и субъектов хозяйствования) или физических лиц — резидентов, то ставка налога составит 10% от выручки независимо от ее размера.

Кому (не) выгодно становиться самозанятым?

Заместитель министра по налогам и сборам Игорь Скринников допускает определенный переток индивидуальных предпринимателей в категорию самозанятых с 2023 года. Кому из «ипэшников» будет выгодно становиться самозанятыми, а кому нет?

В стране около 270 тыс. индивидуальных предпринимателей, при этом 84% из них не используют, по данным Минфина, наемный труд.

— Индивидуальные предприниматели до последнего времени не переходили в категорию самозанятых потому, что возможности последних были весьма ограничены, — подчеркнула в комментарии Onlíner налоговый консультант Вера Солянкова.

За нарушение правил, установленных государством, самозанятым может грозить штраф до ста базовых величин, уточнила эксперт.

— На данный момент определено много видов деятельности, для осуществления которой необходима регистрация ИП и вы не можете быть самозанятым. Например, это аренда и прокат транспорта, стоматологическая, консалтинговая, маркетинговая и рекламная деятельность.

Если такая деятельность будет разрешена самозанятым и они смогут оказывать соответствующие услуги юрлицам, то к ним теоретически могут присоединиться и сегодняшние «ипэшники», не использующие наемный труд.

— Говорить про массовый переход предпринимателей в самозанятые пока рано, мы все еще многого не знаем о налоговых новациях 2023 года. Но в случае некоторых изменений, которые анонсированы, можно ожидать, что к самозанятым присоединится существенный процент ИП, — полагает Вера Солянкова.

Хотя при условии, что «ипэшники» готовы самостоятельно заниматься бухучетом и подготовкой налоговой отчетности, в некоторых случаях у них фискальная нагрузка может быть ниже, чем у самозанятых, уточнила эксперт.

А как сейчас работают на себя?

На сегодня у людей, которые хотят заниматься небольшим бизнесом и работать на себя, есть два наиболее распространенных варианта.

Первый вариант — стать самозанятым. По данным МНС, в стране насчитывается около 100 тыс. самозанятых. Законодательство относит к ним физлиц, деятельность которых не считается предпринимательской.

В Гражданском кодексе приведен полный перечень видов такой деятельности. Также с ним можно ознакомиться на сайте МНС.

Плюс этого варианта в том, что самозанятым просто начать и окончить свою деятельность, не нужно готовить отчетность, в том числе подавать декларацию в налоговую. Нужно только уплачивать единый налог (размер которого зависит от вида деятельности и местности).

Минусы этого варианта в том, что перечень видов деятельности, которыми могут на данный момент заниматься самозанятые, весьма ограничен и им запрещено нанимать работников.

Второй распространенный вариант работать на себя — стать индивидуальным предпринимателем. Плюс этого варианта в том, что появляется возможность привлекать по найму до трех работников. Также у «ипэшников» гораздо шире возможности в части выбора вида деятельности, чем у занятых.

Минусы работы в качестве ИП (а не самозанятого) также присутствуют. По большинству видов деятельности обязательно использование кассового оборудования, нужно подавать налоговые декларации, платить обязательные взносы в ФСЗН, если нет основного места работы.

Минусы состоят еще и в том, что условия налогообложения «ипэшников» в последнее время ужесточаются. С 2022 года от двух до четырех раз выросли для них ставки единого налога, регистрация ИП с пропиской в Минске приостановлена.

Также ИП с 2022 года не вправе уплачивать единый налог при дистанционной торговле многими товарами, оказании ряда жилищно-коммунальных и некоторых иных видов деятельности.

Кроме того, предполагается, что с 2023 года все индивидуальные предприниматели утратят возможность применять упрощенную систему налогообложения. А переход на общую систему налогообложения предполагает более сложную отчетность и чреват ростом расходов на бухучет.

В общем, поскольку условия для «ипэшников» ужесточаются, вероятно, некоторым, кто не использует наемный труд, будет проще с нового года работать в качестве самозанятых.

Наш канал в Telegram. Присоединяйтесь!

Есть о чем рассказать? Пишите в наш телеграм-бот. Это анонимно и быстро